RECAUDACIÓN DE IMPUESTOS LOCALES SOBRE LAS VENTAS Y EL USO – UNA GUÍA PARA VENDEDORES

Cuando vende bienes o servicios sujetos a impuestos en Texas, o vende a clientes de Texas, debe cobrar el impuesto estatal sobre las ventas o el uso del 6.25 por ciento y el impuesto local sobre las ventas o el uso apropiado. El impuesto local adeudado no puede ser más del 2 por ciento, por lo que la mayor cantidad de impuestos que puede recaudar es del 8.25 por ciento. Los impuestos estatales y locales sobre las ventas y el uso se informan en su Texas Sales and Use Tax Return. Utilice el Sales Tax Rate Locator en línea del Contralor para buscar las tasas de impuestos sobre las ventas por dirección.

Esta guía resumida lo ayudará a recaudar y remitir impuestos locales, pero debe consultar el Texas Tax Code Subtitle C (Local Sales and Use Taxes) y la Comptroller Rule 3.334 para obtener detalles de cumplimiento.

En general, el impuesto local sobre las ventas se basa en el lugar de negocios del vendedor. El impuesto de uso local se basa en la ubicación donde el cliente almacena, usa o consume el artículo por primera vez. Si envía o entrega productos a sus clientes, es posible que tenga que cobrar el impuesto local sobre las ventas, el impuesto sobre el uso local o ambos.

El impuesto local sobre las ventas se impone a cada venta de un artículo imponible consumado dentro de los límites de la jurisdicción fiscal local. A menudo, las ventas se consuman en el lugar de negocios del vendedor en Texas.

Un "lugar de negocios" es una tienda, oficina u otro lugar operado por el vendedor para vender artículos sujetos a impuestos donde el personal de ventas recibe tres o más pedidos durante el año calendario. Estos pedidos deben provenir de personas que no sean empleados, contratistas independientes y personas afiliadas al vendedor. La definición no incluye servidores de equipos, direcciones de protocolo de Internet, sitios web, nombres de dominio o aplicaciones de software. Los centros de llamadas, salas de exposición y centros de despacho pueden ser lugares de negocios del vendedor si cumplen con los requisitos enumerados anteriormente. Sin embargo, el almacén desde el cual la persona envía esos artículos no es un lugar de negocios, a menos que el almacén califique como un lugar de negocios.

Los centros de llamadas, salas de exposición y centros de despacho pueden ser lugares de negocios del vendedor si cumplen con los requisitos enumerados anteriormente. Sin embargo, el almacén desde el cual la persona envía esos artículos no es un lugar de negocios, a menos que el almacén califique como un lugar de negocios.

Un vendedor puede tener un solo lugar de negocios en Texas, múltiples lugares de negocios en Texas, o posiblemente ningún lugar de negocios en Texas, dependiendo de sus operaciones. Un vendedor también puede tener un lugar de negocios temporal en Texas, como un puesto en una feria de artesanía o exposición de arte o una venta de estacionamiento fuera de un almacén.

Los impuestos locales sobre las ventas para lugares de negocios temporales se recaudan de la misma manera que otros lugares de negocios.

Determinación del Lugar de Negocios del Vendedor

Los pedidos recibidos por un vendedor (por correo, correo electrónico o teléfono) mientras el vendedor no esté en su lugar de trabajo normal se tratarán como recibidos en el lugar de trabajo normal del vendedor, solo si esa ubicación cumple con la definición de un lugar de negocios.

Los pedidos no recibidos por el personal de ventas se consideran recibidos en lugares que no son lugares de negocios del vendedor.

- Si estos pedidos no son cumplidos por un lugar de negocios del vendedor, se consuman en la ubicación de destino.

- Si estos pedidos son cumplidos por un lugar de negocios del vendedor, entonces se consuman en ese lugar de negocios.

De conformidad con una orden judicial temporal acordada, la agencia ha acordado no hacer cumplir la disposición relativa a los pedidos no recibidos por el personal de ventas mientras su validez está siendo impugnada en el tribunal de distrito. La medida cautelar temporal no cambia la fecha de entrada en vigor de la norma. Si los tribunales finalmente determinan que la regla sigue el estatuto, los contribuyentes, así como la agencia, estarán obligados por esa determinación.

Determinar Qué Impuestos Locales se Deben Pagar

Los siguientes ejemplos ilustran dónde se "consuma" una venta o uso local, en función de si el pedido se recibe en un lugar de negocios del vendedor en Texas, si el pedido se realiza en persona y si el pedido se realiza desde un lugar de negocios del vendedor en Texas. Debe cobrar impuestos locales en el lugar donde se "consuma" la venta o el uso, que puede ser donde se recibe, cumple, entrega o almacena, usa o consume el pedido. Estos ejemplos no se aplican a las "Situaciones Especiales" que se describen posteriormente.

Pedido Recibido en un Lugar de Negocios del Vendedor en Texas

Pedidos Realizados en Persona

Cuando un pedido se realiza en persona en el lugar de negocios de un vendedor en Texas, la venta se consuma en ese lugar de negocios del vendedor, independientemente de la ubicación donde se cumpla el pedido.

Ejemplo: Un cliente entra en una tienda de zapatos y compra zapatos. El impuesto local sobre las ventas se debe pagar en la ubicación de la tienda de zapatos.

Pedidos no Realizados en Persona

Cuando un pedido se recibe en un lugar de negocios del vendedor en Texas y se cumple en un lugar de negocios del vendedor en Texas, la venta se consuma en el lugar de negocios donde se cumple el pedido.

Ejemplo: Un minorista tiene dos lugares de negocios, la Tienda de Suministros de Oficina A y la Tienda de Suministros de Oficina B. La Tienda de Suministros de Oficina A recibe un pedido de un cliente por teléfono. La Tienda de Suministros de Oficina B cumple con el pedido. Este pedido se consuma en la Tienda de Suministros de Oficina B porque es el lugar de negocios donde se cumplió el pedido. El impuesto local sobre las ventas se debe en función de la ubicación del minorista que cumplió con el pedido, la Tienda de Suministros de Oficina B. Si el minorista envía o entrega en una ubicación con una tasa impositiva local de ventas y uso más alta que la Tienda de Suministros de Oficina B, el minorista tiene que cobrar el impuesto de uso local adicional adeudado.

Cuando un pedido se recibe en un lugar de negocios del vendedor en Texas y se cumple en un lugar que no es un lugar de negocios del vendedor en Texas, la venta se consuma en el lugar de negocios donde se recibe el pedido.

Ejemplo: Un minorista vende mercancía con descuento. Los clientes realizan pedidos por teléfono con el vendedor en la oficina de ventas del vendedor. La oficina de ventas donde el vendedor recibe estos pedidos es un lugar de negocios porque el vendedor recibe más de tres pedidos allí durante un año calendario. El vendedor ha contratado a un tercero para almacenar, recoger, empacar y enviar mercancía en nombre del vendedor, por lo que los pedidos no se cumplen en el lugar de negocios del vendedor. Las ventas se consuman en la oficina del vendedor donde se reciben los pedidos, y el impuesto local sobre las ventas se debe pagar en función de la ubicación de la oficina del vendedor. Si el vendedor envía o entrega en una ubicación con una tasa de impuesto local sobre las ventas y el uso más alta que la ubicación de su oficina, el vendedor tiene que cobrar el impuesto de uso local adicional adeudado.

Pedido No Recibido en un Lugar de Negocios del Vendedor en Texas

Pedido Realizado en un Lugar de Negocios del Vendedor en Texas

Cuando un pedido se recibe en un lugar que no es un lugar de negocios del vendedor en Texas o se recibe fuera de Texas, y se cumple desde un lugar de negocios del vendedor en Texas, la venta se consuma en el lugar de negocios donde se cumple el pedido.

Pedido no Cumplido desde un Lugar de Negocios del Vendedor en Texas

Cuando se recibe un pedido en una ubicación que no es un lugar de negocios del vendedor en Texas y se realiza desde una ubicación en Texas que no es un lugar de negocios del vendedor, la venta se consuma en la ubicación en Texas donde se envía o entrega el pedido, o donde el comprador toma posesión del artículo. También debe cobrar un impuesto de uso local adicional adeudado si envía o entrega artículos a una dirección en otra jurisdicción fiscal local con una tasa de impuesto local sobre las ventas y el uso más alta.

Ejemplo: Un vendedor opera tiendas en Texas y Arkansas. El vendedor también mantiene un almacén que no es un lugar de negocios en Texas donde almacena mercancía. Un cliente visita la tienda del vendedor en Arkansas y compra un artículo que está agotado. El vendedor acepta enviar el artículo desde su almacén de Texas a la dirección de Texas del cliente. La venta se consuma en la dirección del cliente porque el pedido no se recibió en un lugar de negocios en Texas (se recibió en una tienda de Arkansas), y no se cumplió en un lugar de negocios en Texas (se cumplió en el almacén). El impuesto local sobre las ventas se debe pagar en función de la dirección del cliente.

Cuando un vendedor recibe un pedido en una ubicación fuera de Texas o un vendedor remoto, y se realiza desde una ubicación fuera de Texas, la venta no se consuma en Texas. Sin embargo, el impuesto de uso local se debe en este estado a donde se envía o entrega el artículo o donde el comprador toma posesión del artículo.

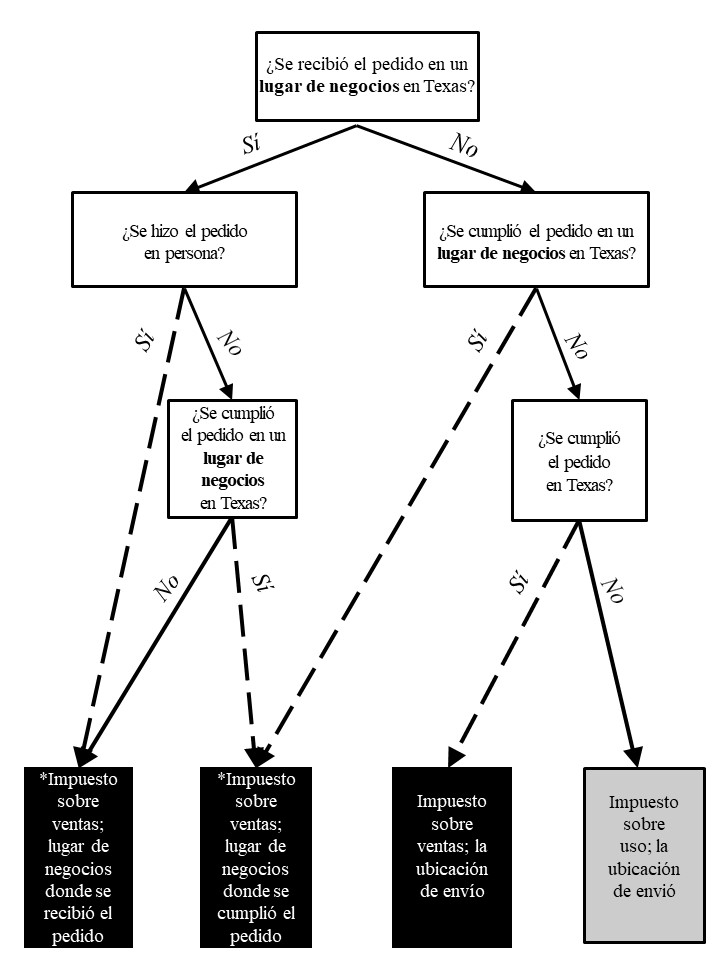

La siguiente tabla y diagrama de flujo muestran generalmente qué impuesto local debe recaudar en función de dónde se consuma una venta. Puede encontrar ejemplos en la sección "Una Mirada en Profundidad a los Impuestos Locales sobre las Ventas y el Uso".

Nota: La siguiente tabla y diagrama de flujo no se aplican a situaciones especiales, incluidas las ventas en el mercado. Consulte la sección "Special Situations".

| Si su pedido fue... | y el orden fue... | luego recogerás... |

|---|---|---|

| recibido en un lugar de negocios de Texas | ordenado en persona | impuesto local sobre las ventas donde se recibió el pedido |

| no se ordenó en persona, pero se cumplió desde un lugar de negocios de Texas | ||

| no se ordenó en persona, pero se cumplió desde un lugar de negocios de Texas | impuesto local sobre las ventas donde se cumplió el pedido | |

| no se recibe en un lugar de negocios de Texas | realizado desde un lugar de negocios de Texas | impuesto local sobre las ventas donde se cumplió el pedido |

| realizado desde una ubicación de Texas que no es el lugar de negocios del vendedor | impuesto local sobre las ventas en la ubicación de "envío a" | |

| no se cumple en Texas | impuesto de uso local en la ubicación de "envío a" |

*Más cualquier impuesto local sobre uso adeudado si realiza envíos o entregas en una jurisdicción local con una tasa del impuesto local sobre ventas y uso más alta.

Una Mirada en Profundidad a los Impuestos Locales sobre las Ventas y el Uso

Entidades Tributarias Locales

Hay cuatro tipos de entidades tributarias locales en Texas:

- ciudades (incluidas las ciudades y pueblos incorporados);

- condados;

- distritos de propósito especial; y

- autoridades de tránsito.

Cada entidad tributaria tiene sus propios límites. Diferentes tipos de entidades tributarias pueden cruzar o compartir límites. La tasa combinada del impuesto local sobre las ventas no puede ser superior al 2 por ciento.

Ejemplo: Un negocio ubicado dentro de los límites de la ciudad de Corpus Christi está dentro de los límites de tres tipos de jurisdicciones fiscales locales: la ciudad de Corpus Christi, el Distrito de Control y Prevención del Crimen de Corpus Christi y la Autoridad de Tránsito Regional de Corpus Christi. La tasa total del impuesto local sobre las ventas impuesto en la ubicación del negocio es del 2 por ciento.

Los límites de la jurisdicción fiscal local no siguen los códigos postales de los Estados Unidos (códigos postales). Muchas ciudades en Texas comparten un código postal común, y muchos códigos postales abarcan un área tanto dentro como fuera de una jurisdicción fiscal.

Si no está seguro de los impuestos locales vigentes en una ubicación determinada, use el Sales Tax Rate Locator en línea del Contralor para buscar las tasas de impuestos sobre las ventas por dirección.

Áreas combinadas

Hay varias áreas en Texas donde los límites de la ciudad pueden superponerse a los límites de otra jurisdicción tributaria, a pesar de que la tasa impositiva local total en estas áreas combinadas técnicamente excede el 2 por ciento.

El Contralor mantiene una tasa del 2 por ciento en estas áreas y comparte los ingresos entre las jurisdicciones tributarias superpuestas. Estas áreas combinadas se enumeran en el sitio web de la Contraloría.

Los vendedores que recaudan impuestos locales en una de estas áreas deben usar el código local de área combinado al informar los impuestos sobre las ventas y el uso, en lugar del código de ciudad regular o SPD.

Impuesto de Uso Local

El impuesto de uso local se debe sobre el almacenamiento, uso u otro consumo de un artículo sujeto a impuestos dentro de los límites de la jurisdicción fiscal local. Los vendedores son responsables de recaudar el impuesto de uso local si envían o entregan un artículo sujeto a impuestos a una jurisdicción fiscal local con una tasa de impuesto local sobre las ventas y el uso más alta que la ubicación donde se consuma la venta.

Cada jurisdicción fiscal local con un impuesto local sobre las ventas también tiene un impuesto de uso local. Las tasas de impuestos de uso son las mismas que las tasas de impuestos sobre las ventas.

El impuesto local sobre las ventas y el impuesto sobre el uso local pueden ser debidos sobre el mismo artículo imponible cuando:

- el monto total del impuesto local sobre las ventas es inferior al 2 por ciento (el monto total del impuesto local impuesto a cualquier transacción no puede ser superior al 2 por ciento); y

- el impuesto local sobre las ventas y el impuesto sobre el uso local no son el mismo tipo de impuesto local. Si se debe pagar un impuesto municipal sobre las ventas de un artículo sujeto a impuestos, por ejemplo, no habrá impuesto de uso de la ciudad, incluso si el artículo se envía o se entrega a una ciudad diferente de Texas. En otras palabras, el impuesto de uso local no se debe si se debe un impuesto local sobre las ventas del mismo tipo.

Cuando se debe pagar el impuesto estatal sobre el uso de un artículo sujeto a impuestos, el impuesto de uso local también se debe pagar en el lugar donde se envía o entrega el artículo imponible. Si la ubicación de envío no se encuentra en una jurisdicción fiscal local, no se debe pagar el impuesto de uso local.

Ejemplo: Un artículo sujeto a impuestos comprado en una tienda en Seattle se envía a una dirección en Austin. El impuesto estatal de uso del 6.25 por ciento se debe pagar sobre el artículo imponible. El impuesto de uso local del 2 por ciento se debe en función de la dirección de envío.

Cuando se debe pagar el impuesto estatal sobre las ventas sobre un artículo sujeto a impuestos, se debe pagar el impuesto local sobre las ventas donde se consuma la venta. El impuesto de uso local también puede ser debido si el artículo se envía o entrega en una jurisdicción fiscal local con una tasa de impuesto local sobre las ventas y el uso más alta que la ubicación donde se consuma la venta.

Ejemplo: Pipe Creek y Bandera son ciudades en el condado de Bandera, Texas. Pipe Creek no tiene un impuesto a las ventas de la ciudad, Bandera tiene un impuesto a las ventas de la ciudad del 1.5 por ciento y el condado de Bandera tiene un impuesto sobre las ventas del condado del 0.5 por ciento.

Una persona compra una mecedora en una tienda en Pipe Creek. El impuesto sobre las ventas del Condado de Bandera del 0.5 por ciento se debe pagar por la venta. Si el vendedor envía la mecedora desde la tienda Pipe Creek a la casa de la persona en la ciudad de Bandera, el vendedor debe cobrar el impuesto adicional de uso de la ciudad de Bandera del 1.5 por ciento que se debe.

Nota: El cliente es responsable de pagar directamente al Contralor cualquier impuesto local que no recaude.

Ejemplo: Un vendedor de muebles tiene una tienda con un almacén adjunto ubicado fuera de los límites de la ciudad de Corsicana, en el condado de Navarro. Los clientes realizan pedidos en persona en la tienda, y el vendedor cumple con los pedidos en su almacén. El vendedor ofrece servicio de entrega gratuito a ubicaciones dentro de las 50 millas de la tienda / almacén.

Un cliente que compra en la tienda del Condado de Navarro ordena muebles para su entrega en una ubicación dentro de los límites de la ciudad de Ennis, que impone un impuesto municipal de ventas y uso del 1.5 por ciento. Dado que la tienda donde se recibe el pedido está fuera de los límites de la ciudad de Corsicana, no se debe pagar ningún impuesto sobre las ventas de la ciudad. Sin embargo, el vendedor debe cobrar el impuesto sobre las ventas del condado del 0.5 por ciento para el condado de Navarro. Debido a que el monto total del impuesto local sobre las ventas adeudado es inferior al 2 por ciento, el vendedor de muebles también tiene que cobrar impuestos adicionales de uso local adeudados en función del punto de entrega.

Dado que el vendedor está entregando los muebles al comprador, el vendedor debe cobrar el impuesto de uso de la ciudad. Por lo tanto, la cantidad total de impuestos sobre las ventas y el uso que el vendedor debe recaudar en la transacción es del 8.25 por ciento, que consiste en un impuesto estatal sobre las ventas del 6.25 por ciento, un impuesto sobre las ventas del Condado de Navarro del 0.5 por ciento y un impuesto sobre el uso de la ciudad de Ennis del 1.5 por ciento.

Un segundo cliente realiza un pedido en persona en la tienda para su entrega a una dirección en Waxahachie, que impone un impuesto local sobre las ventas y el uso de la ciudad del 2 por ciento. Una vez más, el vendedor debe cobrar el impuesto sobre las ventas del Condado de Navarro del 0.5 por ciento.

Dado que el vendedor está entregando los muebles al comprador, el vendedor debe cobrar los impuestos adeudados en la ciudad de Waxahachie. Sin embargo, el vendedor no puede cobrar el monto total del impuesto de uso de la ciudad de Waxahachie (2 por ciento) sin exceder el límite del 2 por ciento. Por lo tanto, la cantidad total de impuestos sobre las ventas y el uso que el vendedor debe recaudar en la transacción es del 6.75 por ciento, que consiste en un 6.25 por ciento de impuesto estatal sobre las ventas y un 0.5 por ciento del impuesto sobre las ventas del Condado de Navarro.

Puede usar el Sales Tax Rate Locator en línea del Contralor para buscar ventas y usar las tasas de impuestos por dirección.

Reglas Para Seguir

Use estas reglas para determinar si el impuesto de uso local se debe además del impuesto local sobre las ventas.

- Límite del 2 por ciento

La cantidad máxima de impuestos locales sobre ventas y uso adeudados por una venta en Texas es del 2 por ciento. No puede recaudar más de un total del 2 por ciento combinado de impuestos locales sobre las ventas y el uso. Si un impuesto de uso local no se puede cobrar o acumular a su tasa completa sin superar el 2 por ciento, no puede cobrarlo. Debe cobrar los impuestos de uso local aplicables cuando envía o entrega un artículo sujeto a impuestos en una jurisdicción fiscal local con una tasa más alta de impuesto de uso local cuando no se alcanza el límite del 2 por ciento en el lugar donde se consuma la venta. - Orden de tipo impositivo

Debe cobrar los impuestos de uso local aplicables en el siguiente orden:

- Ciudad

- Condado

- Distritos especiales (SPDs)

- Autoridades de tránsito

- Diferentes tipos de impuestos

No puede cobrar un impuesto de uso local si se debe pagar un impuesto local sobre las ventas del mismo tipo de impuesto.

Situaciones Especiales

Servicios de Entretenimiento

Recaudar impuestos locales sobre los servicios de entretenimiento donde ocurra la actuación o el evento.

Servicios de TV por Cable y Satélite

Cobrar impuestos locales sobre los servicios de televisión por cable donde el cliente recibe el servicio. El servicio satelital, comúnmente conocido como servicio satelital "directo al hogar", está exento de impuestos locales en virtud de la Ley Federal de Telecomunicaciones de 1996.

Florerías

Los floristas recaudan impuestos locales en función de la ubicación del lugar de negocios que toma el pedido, independientemente de dónde se cumpla o entregue el pedido.Ventas en Marketplace

Los proveedores del Marketplace que se dedican a negocios en Texas deben recaudar y remitir impuestos sobre todas las ventas de terceros. El impuesto se basa en el destino del envío. Los ejemplos incluyen Amazon, eBay, Walmart Marketplace y Etsy. Los proveedores del Marketplace no son elegibles para usar la tasa impositiva de uso local único.

Los vendedores del mercado no son responsables de recaudar y remitir el impuesto sobre las ventas y el uso de sus ventas a través del mercado si el proveedor del mercado ha certificado que recaudarán cualquier impuesto aplicable, pero deben conservar los registros de ventas.

Estacionamiento y Almacenamiento de Vehículos Motorizados

Recaude los impuestos locales en función de la ubicación donde se produce el servicio de estacionamiento.

Gas Natural y Electricidad

Recaude los impuestos locales en función de dónde el cliente reciba el gas o la electricidad. El uso residencial de gas y electricidad está exento de los impuestos del condado, el tránsito y la mayoría de los distritos de propósito especial, y en muchas ciudades, el impuesto municipal. Las listas de todas las ciudades y distritos de propósito especial que actualmente imponen impuestos sobre las ventas sobre el uso residencial de gas y electricidad y aquellas ciudades y distritos de propósito especial elegibles para hacerlo están disponibles en línea.

Servicios no Residenciales de Reparación y Remodelación de Bienes Inmuebles

Si proporciona servicios de reparación o remodelación en mejoras no residenciales a bienes raíces, todo el cargo está sujeto a impuestos locales, independientemente de si se factura como un cargo separado o de suma global. Recaude impuestos locales por mano de obra y materiales según la ubicación del sitio de trabajo.

Contratos Separados para Proyectos de Nueva Construcción o Reparación y Remodelación Residencial

Si realiza una nueva construcción residencial, una nueva construcción comercial o una reparación y remodelación residencial bajo un contrato separado, debe cobrar impuestos locales sobre el cargo establecido por separado para los materiales según la ubicación del sitio de trabajo.

Servicios de Telecomunicaciones

Los servicios de telecomunicaciones están sujetos al impuesto estatal sobre las ventas, pero no están automáticamente sujetos al impuesto local sobre las ventas. Por ley federal, todas las telecomunicaciones interestatales están excluidas del impuesto. Una lista de jurisdicciones que imponen impuestos sobre los servicios de telecomunicaciones está disponible en línea.

Servicios de Telecomunicaciones Fijas

Recaudar impuestos locales, cuando corresponda, sobre los servicios de telecomunicaciones de línea fija vendidos llamada por llamada en función de la ubicación del teléfono u otro dispositivo donde se origina la llamada u otra transmisión. Si no puede determinar dónde se origina la comunicación, recaude el impuesto local en función de la dirección donde se factura el servicio.

Servicios de Telecomunicaciones Móviles

Recaudar impuestos locales sobre los servicios de telecomunicaciones móviles (como los teléfonos celulares) en función del lugar de uso principal. El lugar de uso principal debe ser la dirección residencial del cliente o la dirección principal de la calle comercial dentro del área de servicio con licencia del proveedor de servicios. Si la persona que contrata el servicio con el proveedor de servicios no es el usuario final, el lugar de uso principal del usuario final determina qué impuestos locales se deben pagar.

Servicios de Colección y Eliminación de Residuos

Recaudar impuestos locales donde los residuos se recogen o recogen para su eliminación.

Vendedores Itinerantes

Un vendedor que no tiene un lugar de negocios en Texas, y que viaja a varios lugares para recibir pedidos y hacer ventas, es un vendedor itinerante. Los vendedores itinerantes recaudan impuestos sobre las ventas para todas las jurisdicciones fiscales locales en Texas donde se realizan las entregas o donde el cliente toma posesión de los artículos.

Ejemplo: Una persona que solo recibe pedidos y realiza ventas en San Antonio y no tiene un lugar de negocios en el estado debe cobrar todos los impuestos locales sobre las ventas de San Antonio aplicables adeudados por cada venta.

Ventas de Máquinas Expendedoras

Los operadores de máquinas expendedoras se consideran vendedores itinerantes y deben recaudar impuestos locales sobre las ventas para las jurisdicciones fiscales donde se encuentran las máquinas expendedoras.

Quioscos

Un "quiosco" es un stand, puesto o área pequeña e independiente similar ubicada dentro del lugar de negocios de otro vendedor (como una tienda departamental o un centro comercial) que se utiliza únicamente para mostrar mercancía o enviar pedidos de artículos sujetos a impuestos desde un dispositivo de entrada de datos. Un vendedor puede tomar pedidos en un quiosco, pero un quiosco no tiene inventario en stock para transferir directamente a los clientes. Aunque el quiosco en sí no es un lugar de negocios, si opera un quiosco, se dedica a los negocios en este estado.

Cuando los artículos pedidos en un quiosco se envían o entregan a un cliente desde el lugar de negocios del vendedor en Texas, entonces el impuesto local sobre las ventas se debe pagar en el lugar de negocios del vendedor. Si el impuesto local total sobre las ventas es inferior al 2 por ciento, el impuesto de uso local también puede debe pagarse en función de la ubicación en Texas donde el cliente recibe los artículos sujetos a impuestos.

Cuando los artículos pedidos en un quiosco se envían o entregan desde una ubicación que no es un lugar de negocios del vendedor en Texas, o desde una ubicación fuera de Texas, el impuesto local sobre las ventas o el uso se debe en función de la ubicación donde se envían o entregan los artículos gravables.

Vendedores Remotos

Un vendedor remoto es un vendedor cuyas únicas actividades en Texas son solicitar ventas de forma remota. Los vendedores remotos con ingresos totales de Texas de $ 500,000 o más, en los 12 meses calendario anteriores, deben tener un permiso y cobrar y remitir el impuesto de uso.

Un vendedor remoto puede optar por cobrar cualquiera de los dos

- impuesto de uso local basado en la ubicación del envío; o

- el tipo único del impuesto sobre el uso local.

La oficina de la Contraloría calculará la tasa única de impuesto de uso local y la publicará en el Registro de Texas antes del comienzo de cada año calendario. La tasa actual del impuesto único de uso local es del 1.75 por ciento.

Nota: Para cobrar la tasa de impuesto de uso local único, debe notificar a la División de Mantenimiento de Cuentas por correo electrónico o correo postal utilizando el Formulario 01-799, Remote Seller’s Intent to Elect or Revoke Use of Single Local Use Tax Rate (PDF).

La dirección de correo electrónico es sales.applications@cpa.texas.gov.

La dirección postal es:

Comptroller of Public AccountsP.O. Box 149354

Austin, TX 78714-9354

Recursos Adicionales

- Sales and Use Tax

- Sales Tax Rate Locator

- Remote Sellers

- Marketplace Providers and Marketplace Sellers

- Texas Online Sales Tax Registration Application

94-105s

(04/2022)